Cuối ngày 24/10, Ngân hàng Nhà nước thông báo điều chỉnh một loạt lãi suất điều hành và áp dụng từ ngày 25/10.

| Lãi suất (%/năm) | Cũ | Mới |

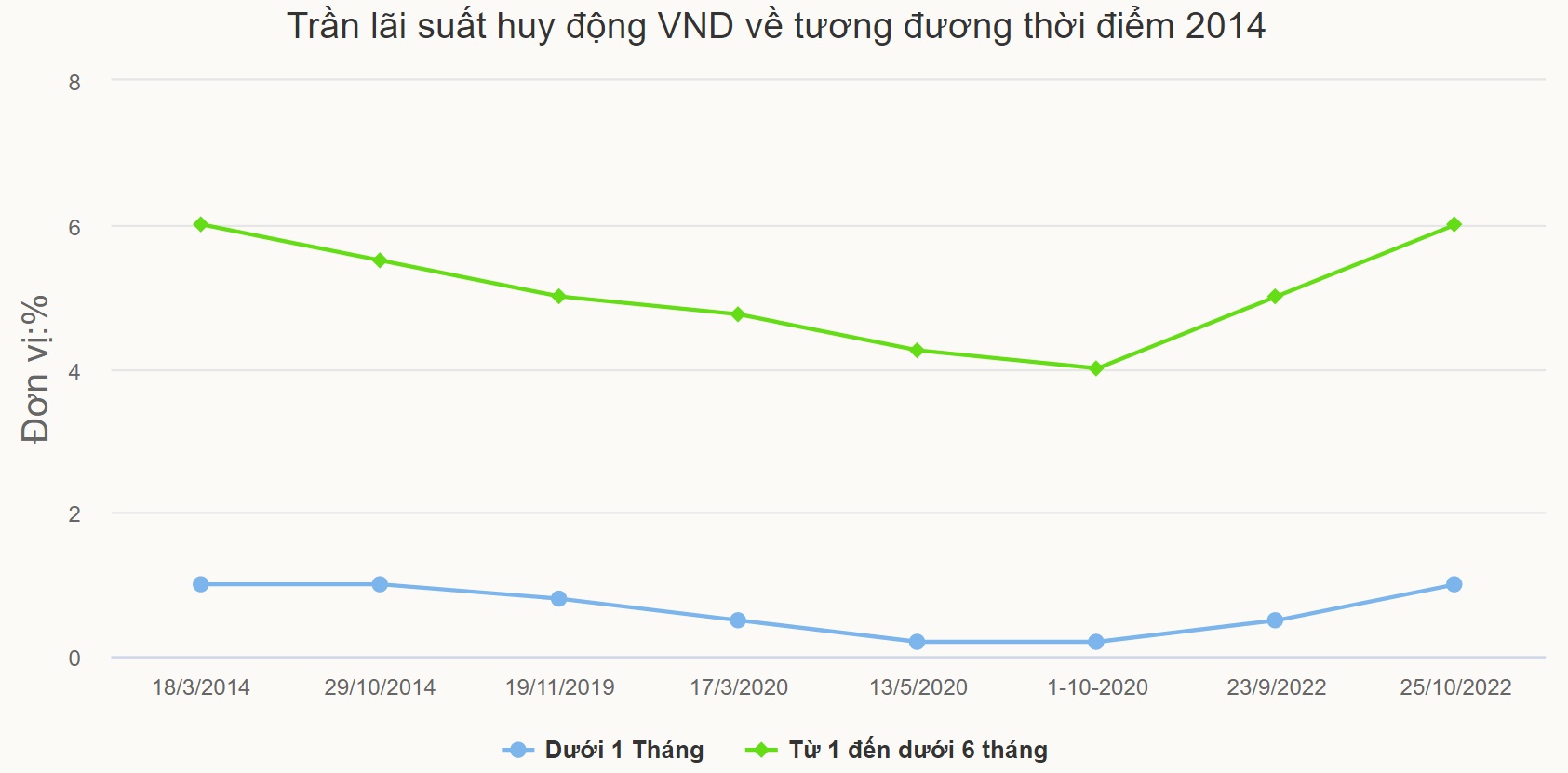

| Trần lãi suất huy động từ 1 tháng đến dưới 6 tháng | 5% | 6% |

| Trần lãi suất tiền gửi không kỳ hạn và có kỳ hạn dưới 1 tháng | 0,5% | 1% |

| Tái cấp vốn | 5% | 6% |

| Tái chiết khấu | 3,5% | 4,5% |

| Cho vay qua đêm trong thanh toán điện tử liên ngân hàng và bù đắp thiếu hụt vốn trong thanh toán bù trừ của Ngân hàng Nhà nước với các tổ chức tín dụng | 6% | 7% |

Lãi suất tối đa với tiền gửi không kỳ hạn và có kỳ hạn dưới 1 tháng từ mức 0,5% lên 1% một năm, lãi suất với tiền gửi có kỳ hạn từ 1 tháng đến dưới 6 tháng từ 5% lên 6% một năm. Riêng lãi suất tối đa với tiền gửi bằng VND tại Quỹ tín dụng nhân dân, tổ chức tài chính vi mô từ 5,5% lên 6,5% một năm.

Lãi suất tiền gửi có kỳ hạn từ 6 tháng trở lên vẫn do ngân hàng ấn định trên cơ sở cung cầu vốn thị trường.

Lãi suất tiền gửi có kỳ hạn từ 6 tháng trở lên vẫn do ngân hàng ấn định trên cơ sở cung cầu vốn thị trường.

Như vậy, chỉ trong hai lần điều chỉnh trở lại đây, trần lãi suất huy động dưới 6 tháng hiện nay đã quay về mức trước dịch và tương đương thời điểm 2014.

Với các lãi suất điều hành khác, lãi suất tái cấp vốn từ 5% lên 6% một năm, lãi suất tái chiết khấu từ 3,5% lên 4,5%, lãi suất cho vay qua đêm trong thanh toán điện tử liên ngân hàng và cho vay bù đắp thiếu hụt vốn trong thanh toán bù trừ của Ngân hàng Nhà nước với các tổ chức tín dụng từ 6% lên 7% một năm.

Lãi suất cho vay ngắn hạn tối đa bằng VND của tổ chức tín dụng với khách vay để đáp ứng nhu cầu vốn phục vụ một số lĩnh vực, ngành kinh tế tăng từ 4,5% lên 5,5% một năm, lãi suất cho vay ngắn hạn tối đa bằng VND của Quỹ tín dụng nhân dân và Tổ chức tài chính vi mô đối với các nhu cầu vốn này tăng từ 5,5% lên 6,5% một năm.

Quyết định tăng lãi suất điều hành được Ngân hàng Nhà nước giải thích do áp lực lạm phát toàn cầu ở mức cao và đồng USD lên giá mạnh. Cục Dự trữ liên bang Mỹ (Fed) đã 5 lần điều chỉnh tăng lãi suất mục tiêu lên mức 3-3,25% một năm và dự báo còn tiếp tục tăng trong các tháng cuối năm 2022 và năm 2023. Bên cạnh đó, đồng USD lên giá mạnh, gia tăng áp lực lên mặt bằng lãi suất và tỷ giá trong nước, tạo sức ép lên lạm phát.

Thời gian tới, Ngân hàng Nhà nước cho biết sẽ theo dõi sát diễn biến thị trường để kịp thời điều hành linh hoạt, đồng bộ các giải pháp, công cụ chính sách tiền tệ. Ngân hàng Nhà nước cho biết sẵn sàng can thiệp thị trường tiền tệ, ngoại hối để đáp ứng nhu cầu thanh khoản, góp phần ổn định thị trường, đảm bảo an toàn hoạt động của hệ thống ngân hàng.

Áp lực điều hành đang đè nặng lên Ngân hàng Nhà nước khi phải đánh đổi giữa việc kiểm soát lạm phát, giữ giá tiền đồng và ổn định mặt bằng lãi suất cho vay.

Tiền đồng mất giá mạnh so với USD kéo theo gia tăng áp lực nhập khẩu lạm phát. Tính tới 24/10, giá USD ngân hàng đã tăng hơn 8,5% so với đầu năm lên mức kỷ lục, giá trên thị trường chợ đen cũng lần đầu tiên vượt 25.000 đồng. Ngân hàng Nhà nước từ đầu năm đến nay đã phải can thiệp bằng cách bán hơn 20% từ quỹ dự trữ ngoại hối, đồng thời liên tiếp điều chỉnh lãi suất điều hành trong một tháng gần đây.

Trong khi tác động của việc tăng lãi suất tái cấp vốn, tái chiết khấu là không đáng kể, việc nâng trần lãi suất huy động sẽ ảnh hưởng trực tiếp tới ngân hàng, doanh nghiệp và người dân. Trần huy động được nâng lên cho phép các nhà băng đang cần vốn trả lãi suất cao hơn cho người gửi tiền. Điều đó cũng đồng nghĩa tăng chi phí đầu vào của giới nhà băng, qua đó, có thể khiến lãi suất đầu ra - tức lãi suất cho vay tăng theo.

Tính tới nay, mặt bằng lãi suất cho vay cá nhân lên mức 13% và doanh nghiệp tầm 9%, đã tăng khoảng 2% mỗi năm so với đầu năm. Thống đốc Ngân hàng Nhà nước Nguyễn Thị Hồng cũng cho biết việc giảm lãi suất vay theo chỉ đạo của Quốc hội trong thời gian tới gặp nhiều khó khăn, thách thức trước diễn biến lạm phát, tỷ giá và định hướng thắt chặt tiền tệ trên thế giới.

Ý kiến ()